2016/11/27(日)個人型確定拠出年金加入の分岐点

SBI証券から個人型確定拠出年金(iDeCo)の資料(申込書)を送ってもらった。6月に「個人型DCを利用しない手はない」に書いたように節税効果が大きいと言われるので加入する気満々だったのだが、資料をよく読むと、メリットが感じられなくなってきた。40代までの人は無条件で加入した方が良いと思うが、50代は微妙なのだ。加入したことでかえって損する場合がある。その分岐点を左右するのは積立期間と毎月かかる口座管理手数料だ。

以下は企業型の確定拠出年金や確定給付年金がある企業に勤める会社員と公務員の場合(積み立て月額最大12000円)にあてはまること。積立額がこれより多い自営業者などの場合は異なってくる。

SBI証券の場合、加入時の手数料は3857円。毎月かかる手数料は残高が50万円以上と50万円未満で大きく異なる。残高50万円以上の場合、国民年金基金連合会に103円、事務委託先金融機関に64円、SBI証券の手数料は無料なので年額2004円。これは掛け金から差し引かれる。コストは1.3%だ。

残高50万円未満の場合はSBI証券の手数料が月額324円となるので年額5892円に跳ね上がる。12000円から手数料を引くと、毎月の積立額は11509円となり、残高が50万円を超えるには44カ月かかる(投資信託の基準価額の変動は考慮していない)。この間のコストは4.1%にもなる。節税効果がなかったら、投資信託のコストとしては考慮に値しない高さだ。

さらに50代の場合、加入期間が10年未満になるため、受給開始が遅くなる。加入期間8年以上で61歳、6年以上で62歳、4年以上で63歳、2年以上で64歳、2年未満で65歳から受給開始となる。掛け金が積み立てできるのは60歳まで。60歳以降、受給開始年齢までは運用指図者となり、この間も口座管理手数料はかかってくる。残高50万円以上の場合、年額768円(月額64円)と少ないが、50万円未満の場合は年額4656円(月額388円)なのだ。積立残高が少ない人にとって、これはコスト的にかなり不利だ。

60歳までに残高が50万円を超える50代の人は加入しても良いかもしれない。ただし、特に株式の投資信託に積み立てる場合、リスク(変動率)は30パーセントと言われるので、元本が3割減っても50万円をキープできる残高があった方が安心だ。つまり必要残高は72万円。これを実質積立額11509円で割ると、60歳までの積立期間63カ月が加入の分岐点と考えて良いだろう。

あと、自分の所得税・住民税率との兼ね合いもある。住民税は一律10%なので年間節税額14400円。所得税の節税額は税率5%の場合、年額7200円、10%で14400円、15%で21600円、20%で28800円となる。加入期間の合計節税額からコスト(加入料3857円+毎月の口座管理手数料の合計)を引いて、どれぐらいプラスになるかで加入を判断しなくてはいけない。節税額の簡易的な計算は税控除を確認する|個人型確定拠出年金ナビ「iDeCoナビ(イデコナビ)」でできる。

手数料が安いとされるSBI証券でこの結果だから、54歳を超えたら年々、個人型確定拠出年金のメリットは少なくなる、というのが結論になる。50代は受給開始年齢が遅れることがコストアップの要因になっている。やはり遅くとも40代までには加入しておきたいところだ。

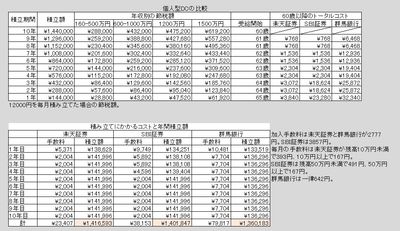

年収別にどれぐらいの節税になるのか、iDeCoナビのページを利用して表にまとめてみた。

手数料の一覧はiDeCoナビにある。その中でSBI証券と最も高い群馬銀行の手数料を書いた。積立額は12000円からSBI証券の残高50万円未満の手数料を引いた11509円にしてある。残高が50万円を超えると、これより多くなる。群馬銀行は手数料が高いのでこれより少なくなる。

年収600万円から1000万円のゾーンに入る人は5年間積み立てた場合、21万6000円の節税となる。ただ、63歳まで受給できないので、3年間は基準価額が上がっても下がっても何もできない。NISA口座だったら、節税効果はない代わりに高い時に売却できる。そのあたりをどう判断するかがポイントだ。

iDeCoナビによると、手数料が最も安いのは楽天証券、SBI証券、スルガ銀行の3つ。中でも楽天証券は手数料の違いが残高10万円と低いので、50代向けの証券会社と言える。で、楽天証券で積み立てた場合にどうなるかを比較したのが下の画像。上の画像を修正して、積立額は12000円にしてある。この積立額から手数料を引いたのが実際の積立額になり、楽天証券と群馬銀行では10年間で5万円ぐらいの差になる。