2016/11/27(日)個人型確定拠出年金加入の分岐点

SBI証券から個人型確定拠出年金(iDeCo)の資料(申込書)を送ってもらった。6月に「個人型DCを利用しない手はない」に書いたように節税効果が大きいと言われるので加入する気満々だったのだが、資料をよく読むと、メリットが感じられなくなってきた。40代までの人は無条件で加入した方が良いと思うが、50代は微妙なのだ。加入したことでかえって損する場合がある。その分岐点を左右するのは積立期間と毎月かかる口座管理手数料だ。

以下は企業型の確定拠出年金や確定給付年金がある企業に勤める会社員と公務員の場合(積み立て月額最大12000円)にあてはまること。積立額がこれより多い自営業者などの場合は異なってくる。

SBI証券の場合、加入時の手数料は3857円。毎月かかる手数料は残高が50万円以上と50万円未満で大きく異なる。残高50万円以上の場合、国民年金基金連合会に103円、事務委託先金融機関に64円、SBI証券の手数料は無料なので年額2004円。これは掛け金から差し引かれる。コストは1.3%だ。

残高50万円未満の場合はSBI証券の手数料が月額324円となるので年額5892円に跳ね上がる。12000円から手数料を引くと、毎月の積立額は11509円となり、残高が50万円を超えるには44カ月かかる(投資信託の基準価額の変動は考慮していない)。この間のコストは4.1%にもなる。節税効果がなかったら、投資信託のコストとしては考慮に値しない高さだ。

さらに50代の場合、加入期間が10年未満になるため、受給開始が遅くなる。加入期間8年以上で61歳、6年以上で62歳、4年以上で63歳、2年以上で64歳、2年未満で65歳から受給開始となる。掛け金が積み立てできるのは60歳まで。60歳以降、受給開始年齢までは運用指図者となり、この間も口座管理手数料はかかってくる。残高50万円以上の場合、年額768円(月額64円)と少ないが、50万円未満の場合は年額4656円(月額388円)なのだ。積立残高が少ない人にとって、これはコスト的にかなり不利だ。

60歳までに残高が50万円を超える50代の人は加入しても良いかもしれない。ただし、特に株式の投資信託に積み立てる場合、リスク(変動率)は30パーセントと言われるので、元本が3割減っても50万円をキープできる残高があった方が安心だ。つまり必要残高は72万円。これを実質積立額11509円で割ると、60歳までの積立期間63カ月が加入の分岐点と考えて良いだろう。

あと、自分の所得税・住民税率との兼ね合いもある。住民税は一律10%なので年間節税額14400円。所得税の節税額は税率5%の場合、年額7200円、10%で14400円、15%で21600円、20%で28800円となる。加入期間の合計節税額からコスト(加入料3857円+毎月の口座管理手数料の合計)を引いて、どれぐらいプラスになるかで加入を判断しなくてはいけない。節税額の簡易的な計算は税控除を確認する|個人型確定拠出年金ナビ「iDeCoナビ(イデコナビ)」でできる。

手数料が安いとされるSBI証券でこの結果だから、54歳を超えたら年々、個人型確定拠出年金のメリットは少なくなる、というのが結論になる。50代は受給開始年齢が遅れることがコストアップの要因になっている。やはり遅くとも40代までには加入しておきたいところだ。

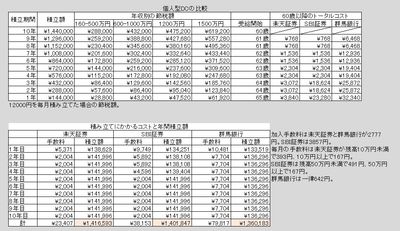

年収別にどれぐらいの節税になるのか、iDeCoナビのページを利用して表にまとめてみた。

手数料の一覧はiDeCoナビにある。その中でSBI証券と最も高い群馬銀行の手数料を書いた。積立額は12000円からSBI証券の残高50万円未満の手数料を引いた11509円にしてある。残高が50万円を超えると、これより多くなる。群馬銀行は手数料が高いのでこれより少なくなる。

年収600万円から1000万円のゾーンに入る人は5年間積み立てた場合、21万6000円の節税となる。ただ、63歳まで受給できないので、3年間は基準価額が上がっても下がっても何もできない。NISA口座だったら、節税効果はない代わりに高い時に売却できる。そのあたりをどう判断するかがポイントだ。

iDeCoナビによると、手数料が最も安いのは楽天証券、SBI証券、スルガ銀行の3つ。中でも楽天証券は手数料の違いが残高10万円と低いので、50代向けの証券会社と言える。で、楽天証券で積み立てた場合にどうなるかを比較したのが下の画像。上の画像を修正して、積立額は12000円にしてある。この積立額から手数料を引いたのが実際の積立額になり、楽天証券と群馬銀行では10年間で5万円ぐらいの差になる。

2016/06/12(日)Money Foward

住信SBIネット銀行が「マネーフォワード for 住信SBIネット銀行」ご利用でポイントプレゼントキャンペーンを行っている。資産管理ソフトはMoney Lookがセキュリティーの上でもベストだと思ってきたが、少し前からFirefoxではデータの取得ができなくなった(対処法はFirefoxにて自動ログイン・更新が出来ない場合にあった。なーんだ)。Edgeには元々、対応していない。IEでのみ使える。おまけにAndroidアプリでログインができない。個人的な環境によるものかもしれないが、こう不具合が多いと、ベストとは言えなくなってきた。

Money Fowardはサーバーに金融機関のログインIDとパスワードを保存する仕様がセキュリティー的にどうかと思うが、振り込みなどの取引に必要な乱数表や取引パスワードは入力しないので必要以上に気にする必要はないだろう。だいたい、最近のネットバンキングは振り込むのに二段階認証やワンタイムパスワードが必要なところがほとんどだ。それにMoney Fowardには各金融機関への自動ログイン機能はないので、パスワードを破られても資産内容を知られるだけで実質的な被害は起きにくい。二段階認証も設定しておけば、ログインされる恐れも少ない。

無料で使えるのは登録先10個まで。それ以上は月額500円の有料サービスになる。銀行だけなら10個もいらないが、証券やクレジットカード、電子マネー、amazonなどのショッピングサイトを加えていくと、とても10個では足りない。かといって月額500円は高い。銀行と証券と、よく使うカード2枚の10個を登録した。10個使ってしまったので財布が登録できなくなったが、家計簿機能は「うきうき家計簿」を使っているので不要だ。

資産の一覧性はMoney Lookより見やすい。Money Lookではできない宮崎銀行の明細取得ができる点も良い。銀行などの明細から自動で収入と支出を記録していくのが優秀で、これはMoney Lookにはない。プレミアム機能がせめて月額300円ぐらいになれば、もっと利用するんですけどね。

と、ここまで書いて、ふと思って、auスマートパスを探したら、マネーフォワード for auスマートパスがあるじゃないか。スマホには住信SBIネット銀行版とは同時にインストールできない(できても使えない)ので、アンインストールして登録しなおした。これで全部の金融機関とカード、電子マネーなどが登録できた。僕は現金での支払いよりもカードや電子マネーでの決済が多いので、これでほぼ自動で家計簿が付けられるようになった。これはけっこう便利かもしれない。

一つだけ要望を書いておくと、一括更新で更新しない口座が指定できると良いと思う。モバイルSuicaは画像認証があり、手動で文字を入れなくてはいけないのだ。僕の場合、Suicaの使用機会はごく少ないので、口座を登録から外すことにした。

2016/06/02(木)個人型DCを利用しない手はない

インデックス投資方面では有名な2人、経済評論家の山崎元さんと日経の田村正之さんが1日、ともに個人型確定拠出年金(DC)に関する記事を書いていた。ダイヤモンドオンラインの「絶対儲かるうまい話」が本当にあった!確定拠出年金が激変|山崎元のマルチスコープと日経朝刊の「隠れた税優遇」普及へ機運 確定拠出年金、主婦らも対象に 法改正、金融機関も動く。5月24日に成立した「確定拠出年金法等の一部を改正する法律」に関して解説した記事だ。2日には大江英樹さんもNIKKEI STYLEの連載で取り上げていた(誰でも利用できる、最強の老後資産形成)。それぐらい大きなトピックであるわけだ。

これまでの個人型DCは対象が限られていたが、その制限が撤廃され、来年1月からはほとんどの労働者が対象となる。確定給付年金(DB)や企業型DCに加入している人、公務員や主婦も個人型DCを利用できるようになる。もちろん、年金制度のない会社に勤めている人や非正社員の労働者も対象だ。積立金の年額に制限はあるにしても、これは大きい。

個人型DCのメリットは掛け金が控除の対象になること。山崎元さんが「絶対儲かるうまい話」と書いているのはそのためだ。同じ所得控除でも、ふるさと納税よりもお得だし、運用益が非課税のNISA口座よりもメリットが大きい。唯一のデメリットは60歳まで受給できないこと。個人型DCはあくまで老後のためのものなので仕方がないが、20代や30代にとっては結婚やマイホーム購入などまとまったお金が必要になることがあるだろう。だからNISA口座・特定口座での運用や貯蓄と併用した方が良い。

公的年金がなくなることはないと思うが、少子高齢化の進行で将来、支給額が減ることは避けられない。自衛のために足りない分を補填する金融資産を自分で作っておく必要がある。その場合に個人型DCは最も有用な制度だし、60歳まであと数年しかないよ、という人にも節税のメリットがある。確定給付年金や企業型DCに加入している人でも年間14万4000円分の所得控除があるのだ。始めない手はないと思う。

法案が成立したばかりなので詳しい解説をしたサイトはまだ少ないが、厚生労働省のサイトに法案の内容を解説したPDF(確定拠出年金法等の一部を改正する法律案)があり、これが一番参考になった。

運用先は手数料の安いネット証券が最も良い(銀行などは論外)。例えば、SBI証券はこの法改正を見込んでのことだと思うが、4月に個人型DCの運用商品を20本増やした。個人型年金プラン運用商品一覧を見ると、手数料の安い商品もそろっていて、どの投信で運用するか検討したい。

このエントリーの続きは個人型確定拠出年金加入の分岐点。

2015/08/05(水)一時払い養老保険のバカバカしさ

某保険会社からダイレクトメール。一時払い養老保険の勧めだった。中身を見ると、予定利率は1%とある。予定利率1%ではインフレにも勝てず、資産運用法としては検討価値ゼロだが、満期まで待てば、元本割れは(たぶん)ないだろうから、資産運用に詳しくない人は銀行預金と比較して魅力を感じるかもしれない。そういう人(経済評論家の山崎元さんはカモと言う)だけを対象にした商品だ。

この保険、1000万円を払い込んで20年後に受け取る解約返戻金は1100万4,659円。運用益が100万4659円ならば、実質年利回りは0.5%余りにしかならない。これで予定利率1%をうたっていいのだろうか。

念のために複利計算してみる。投資信託など他の商品を使って1000万円を利回り1%で20年間複利運用すると、満期総額は1220万1900円となる。税引き後は1169万2160円で、運用益は一時払い養老保険を69万円も上回る。この差額がコスト(保険会社の利益や保険料その他)と考えて良いだろう。保険会社にとってはおいしい商品だ。ふん、バカバカしい。

ちなみにこの保険会社とは18年前、子どもの学資保険の契約をした(そうです、カモだったんです)。先日、満期のお知らせが来たが、当初予定より返戻金が少なかった。お知らせには「予定利率で運用することができませんでした」とお詫びが1行書かれていた。

2015/07/12(日)NHK「老後危機」で気になったこと

11日放送のNHKスペシャル「老後危機」の中で気になることがあった。毎月1万円を30年間積み立てて得る運用益は毎月3000円余り節約するのと同じという計算だ。ゲストのFPは運用利回りを2パーセントとして計算していた。エクセルのFV関数で計算してみると、30年後の受け取り額は492万7254円で運用益は132万7254円となる。運用益を360カ月で割ると、確かに1カ月当たり3687円節約すれば、運用しなくても同じことになる。

これ、早とちりしやすいのは、それなら積み立てしなくても節約するだけでいいじゃないかと思ってしまうこと。あくまで毎月1万円の積み立てを利回りゼロパーセントで30年間積み上げた結果との比較であることに注意。今の普通預金はほぼゼロ金利(0.02%)なので、30年間積み立てても利子は1万791円にしかならない(0.025パーセントの定期預金でも1万3496円だ)。番組の結論は銀行預金での積み立てと節約を組み合わせれば、株式投資信託などリスクを取った運用はしなくても同じ、と受け取っても良いだろう。

気になったのは利回り2パーセントが少し低すぎないかということだ。例えば、GPIF(年金積立金管理運用独立行政法人)は運用の目標利回りを3.2パーセント( 基本ポートフォリオの考え方)としている。この利回りで毎月1万円積み立てを計算すると、30年後の総額は603万1356円で、運用益は243万1356円となる。これを毎月の節約で達成しようとすると、6754円となる。ただし、株式の割合を高めた昨年度のGPIFの運用益は過去最高の15兆2922億円となり、利回りは12.27パーセントに及んだのだ。もちろん、これが毎年続くわけではないし、赤字の年もあるだろう。だから、こうした積み立ての期待利回りは5パーセント程度にするのが普通だ。

利回り5パーセントで計算すると、30年後の総額は832万2586円、運用益は472万2586円となり、積み立て分の360万円を大きく超える。この収益を節約で達成しようとすると、毎月1万3118円の節約が必要になる。積み立てを2万円に増やせば、収益も2倍になり、総額は1664万5173円となる。これならば、ボーナス月の加算などによって、よく言われる老後の必要資金3000万円も達成できそうだ。利回りが高くなれば、節約では追いつかなくなる。

運用利回り2パーセントの根拠が番組の中では示されず、おまけに「バブルで失敗したから投資はこりごり」なんていう意見まで出て、どうも節約の結論ありきだったような印象を受けた。NHKが投資を奨励するわけにはいかないのだろうが、運用の実際は正しく伝えないと、高齢者は銀行預金にため込んだお金を投資で社会に循環させようとはしないだろう。NHKには「じぶん年金」の作り方を教えるような投資教育番組も作ってほしいものだ。